ナツキさんの青色申告チャレンジ第10回【初めての消費税申告はどうする?確定申告と一緒にやろう!】

とうとう二月を迎えて、本格的な確定申告シーズン。今回の記事は、前回に続いて確定申告関連です。事業所得や雑所得、給与所得についてのかんたんな復習や「確定申告が必要なのかどうか?」迷うケースについて、また2023年から課税事業者になった方に向けて、初めての消費税申告のことも解説していきます。

雑所得と事業所得の切り分けは?

確定申告では所得の種類がいくつかありますが、その違いはわかりにくい部分も多く、私の所得はどの所得に当てはまるんだろう?と悩んだ経験がある方も多いのではないでしょうか。

たとえばナツキさんから、このような質問が出ました。

「お客様から依頼を受けている仕事とは別に、家事代行サービスを提供する企業にも登録して、スタッフとして働いているのですが、この収入って、事業所得、雑所得、給与所得のどれになるんでしょうか? それほど金額は多くないのですが……」

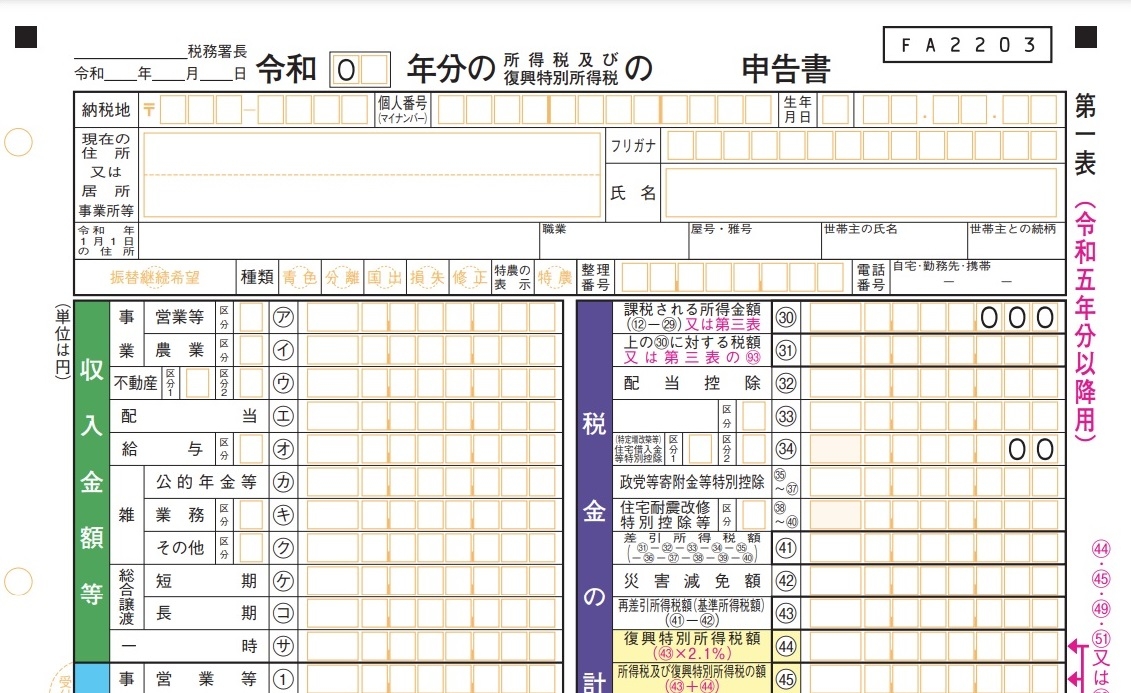

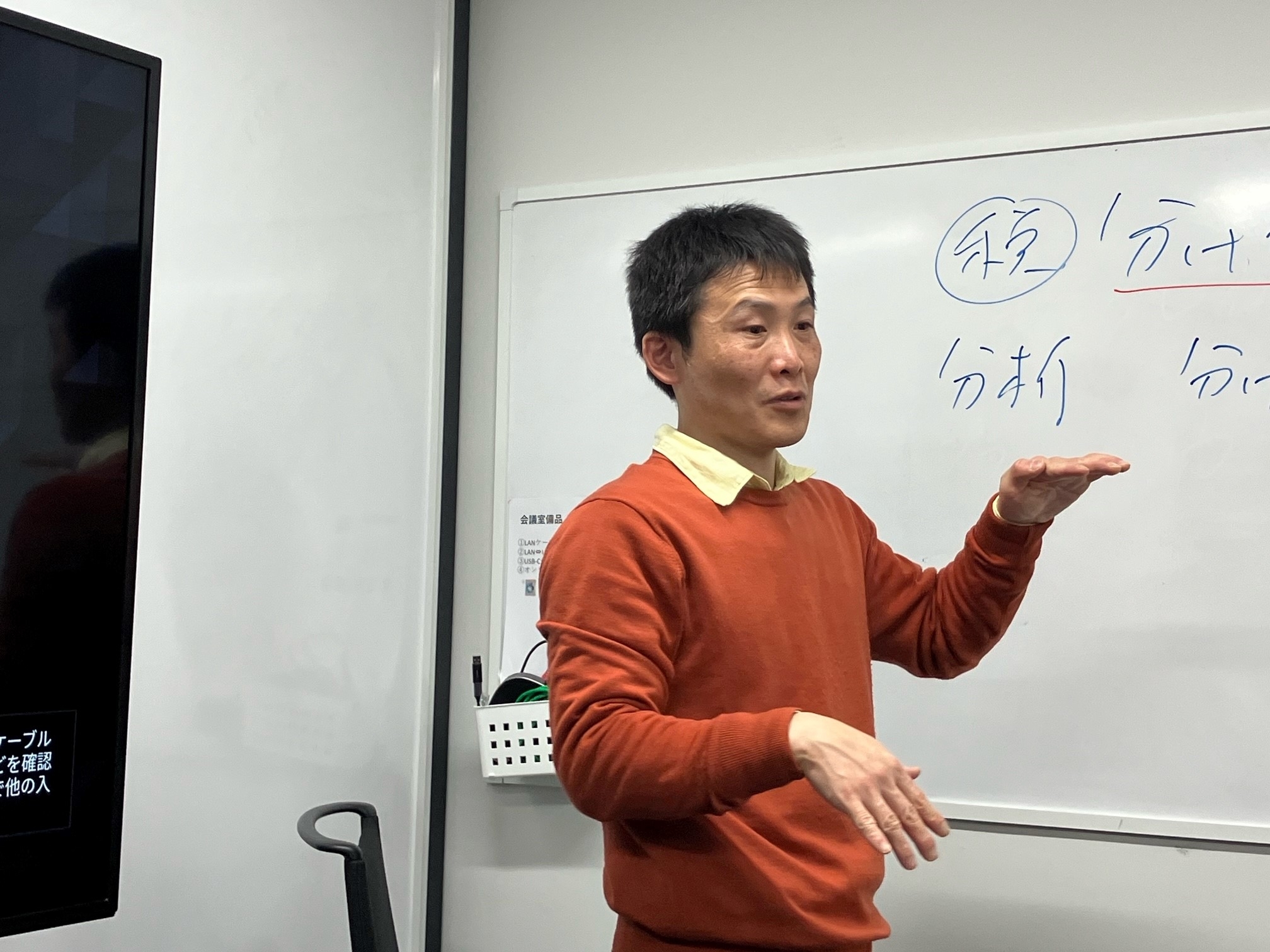

確かに確定申告書には「事業所得」「雑所得」「給与所得」などの項目があります。ナツキさんから話を聞いた宮﨑先生は、こう答えていました。

「その企業で従業員として働いていて、給与をもらっているのであれば給与所得です。ですが、個人事業主として契約を結んで、仕事を受けているのであれば事業所得に当たります」

ここで、それはナツキさんのメインの事業ではなくて副業だから、事業所得ではなくて雑所得なのでは?という疑問を感じる方もいるかもしれません。

個人事業主の方が複数の事業を行っている場合、そこから得ている売上は基本的に事業所得になると考えて問題ありません。ただし、青色申告チャレンジ第7回でお伝えしましたように、「慢性的に赤字の場合」や「継続的ではなくて単発の収入」は雑所得とみなされるケースがあります。

参考:ナツキさんの青色申告チャレンジ第7回【過剰な節税をしていませんか?副業300万円問題とその背景】

また、複数の事業を行っている場合は、それぞれの事業ごとに確定申告を行わないといけないのでしょうか?という疑問をたまに耳にしますが、確定申告は個人に紐づいているものですから、一人につき一回のみです。何度も申告しないと!ということはありませんから、安心(?)してください。

確定申告が必要な副業はどんな時?

会社員として働きながら副業をしている場合、確定申告をしなければいけないのか、しなくてもいいのか、迷うケースもあるのではないでしょうか。一般的に有名なルールとしては、「年末調整を受けた給与所得」以外の所得が20万円以下の場合には、確定申告は不要というものです。

しかし、これで申告が不要になるのは所得税だけです。所得が20万円以下でも、住民票を置いている市区町村へ住民税の申告が必要になります。

「住民税の申告?」とピンと来ない方も多いでしょう。所得額の申告(確定申告)を行うと自動的に所得額から住民税が計算され、住民税の申告を行う必要がなくなります。ですが、会社で年末調整を行っていて、副業の収入がある場合は、別に住民税の申告が必要となります。

それでは、給与以外の所得が少しでも発生したら、毎回申告を行わないといけないのでしょうか。「たとえば要らなくなった古着や古本を売ったりしたら、それだけで申告が必要なんでしょうか?」とナツキさんから素朴な疑問が飛び出しました。

「この質問をされる方は大変多いですね。『とあるカードゲームのカードを売ったら、万単位の利益が出てしまった。申告が必要ですか?』と尋ねられたこともあります。ご自身で遊ぶために持っていたカードを、カードゲームをしなくなったという理由でどなたかに譲った場合、その利益は課税対象にはなりません。つまり、要らなくなった持ち物を売って得た利益は課税対象とはならないんですよ」

なんでもかんでも申告しなくてはいけない、というわけではないので一安心です。ただし、申告が必要ないのはプライベートの持ち物を売った場合です。たとえば古本などを転売して利益を得る「せどり」と呼ばれるビジネスがありますが、これは利益を得る目的で商品を仕入れて売っているので、プライベートの物を売ったとはみなされず、申告が必要になります。

初めての消費税申告はどうする?

2023年10月からインボイス制度が始まって課税事業者になったので、今年初めての消費税申告を行う、という方も多いのではないでしょうか。よくわからない、いったいどういう手順で行えば……と不安を感じている方もいるかもしれません。

消費税申告の時期は、個人事業主の場合は事業年度の終わりから翌年度の3月31日までです。具体的な手続きについても、宮﨑先生にお聞きしました。

「おそらく今年初めて消費税申告を行う方は、二割特例もしくは簡易課税制度を使っている方が大半でしょう。その場合は、売上の金額だけわかっていれば、支払う消費税の金額が計算できます」

二割特例もしくは簡易課税制度については、finタメ・マガジンの別記事でも解説していますので詳細は省きます。所得税の申告(確定申告)を行う時に売上を確定させていますから、その数字を使って消費税申告を行えばよいわけです。

「ただし、インボイス制度に合わせて2023年10月1日から課税事業者になった場合は、10月~12月分の売上のみが課税される点に注意してください。一年分で計算すると大幅に課税額が増えてしまいます」

どこまでが10月の売上に入るのかも注意しましょう。たとえば、次のような状況を考えてみます。2023年9月30日に成果物を納品し、10,000円の売上があったとします。その請求分が10月10日に銀行の普通口座へ振り込まれました。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 2023年9月30日 | 売掛金 | 10,000円 | 売上 | 10,000円 |

| 2023年10月10日 | 普通預金 | 10,000円 | 売掛金 | 10,000円 |

この10,000円は9月分の売上ですから、10~12月分の売上にのみ課税される場合は集計対象外期間となります。初めての方は混乱しがちなポイントなので、気を付けましょう。

なお、スマホ会計FinFinは所得税申告だけではなく、消費税申告にも対応しています。こちらのアプリを使えば、二つの申告がスムーズに行えます。屋号や住所などのデータはもちろん共通で、入力は一回のみ。所得税申告に使ったデータを元に、課税対象となる「10月~12月の売上」もアプリが自動で集計いたします。

今年消費税申告にチャレンジする方は、ぜひスマホ会計FinFinを使っていただければと思います。

まとめ

今回は「確定申告が必要なのかどうか?」迷うケースについての解説、消費税申告についての手順についてもお知らせしました。消費税申告については所得税申告とセットで行うのがスムーズです。

次回はいよいよ確定申告本番です。毎年のこととはいえ、何度担当しても緊張する、あるいは大変という方も多いでしょう。ナツキさんの体験も交えて、リアルなご感想を届けたいと考えています。総決算の次回もぜひご期待ください!

【スマホで簡単】FinFinを使って確定申告をしよう

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。