「租税公課」は、国や地方自治体に納付する税金の「租税」、公共団体などに納付する税金の「公課」を合わせた用語です。租税公課の一部については経費になるので、漏れなく計上することで大きな節税となります。しっかり把握しておきましょう。この記事では、租税公課について詳しくご説明します。

冒頭でご説明した通り、租税公課は税金を指す言葉であり、なかには「経費」として認められるものがあります。すべてではないため、具体的にどんな税金が経費にできるのか確認しておきましょう。

【経費にできる租税一覧】

事業にかかわるものについて経費にできる租税は以下の通りです。

・消費税、地方消費税

・事業税

・固定資産税

・自動車税(軽自動車税)、自動車重量税、環境性能割

・印紙税

・登録免許税

消費税、地方消費税

商品やサービスの提供など、事業者と消費者間の取引に対し課税される税です。消費者が支払った消費税を事業者が預り、まとめて納付します。なお、地方消費税は消費税と同時に課税されています。消費税の納税義務があるのは「課税事業者」であり、課税期間の基準期間(下記参照)における課税売上高が1,000万円を超える事業者です。また、基準期間における課税売上高が1,000万円以下になった場合でにも特定期間における課税売上高及び支払給与が1,000万円を超えると、消費税の納課税義務が発生します。

※経費となるのは「税込経理」の場合のみとなります。「税抜経理」の場合は経費となりませんのでご注意ください。

事業税事業を行う個人又は法人が地方自治体に納める税金です。個人事業者に課されるものは「個人事業税」、法人に課されるものは「法人事業税」といいます。個人事業税の計算式(他の控除や調整を除いた簡易版となります)は下記の通りであり、所得金額が290万円以下の場合には納税義務はありません。また、課税率は業種によって異なります。

課税対象となる事業を「法定業種」と呼び、税率の一覧は地方自治体のホームページなどに記載されています。お住まいの都道府県のホームページを確認してください。

東京都の場合

https://www.tax.metro.tokyo.lg.jp/kazei/kojin_ji.html#gaiyo_04

法定業種に含まれない場合(ライターなど)は、事業税の課税対象となりません。

固定資産税土地、家屋、償却資産などに対し課せられる税金です。固定資産がある市町村に納めます。東京都23区内に限っては都税となります。課税評価額は総務大臣が定める「固定資産評価基準」に基づいて決定されるもので、「国が資産を評価する基準となるものを定め、その基準に基づいて地方が価格を決める」という流れになっています。固定資産評価基準は3年ごとに見直されます。

標準税率は原則1.4%となりますが、市町村にはこれを条例で別の税率にすることができるため、お住まいの市町村によっては注意が必要です(北海道、青森県の一部など)。

自動車税(軽自動車税)、自動車重量税、環境性能割自動車を所有することによる税金には、自動車税(軽自動車税)、自動車重量税、環境性能割に消費税を加えた4種となります。消費税以外は地方自治体に納める地方税です。

自動車を仕事と家事の両方に使用している場合、仕事に利用する割合を明確にし、「家事按分」を行って経費計上しなければなりません。按分の基準は走行距離、利用回数、利用時間などがありますが、多くは走行距離が使われています。

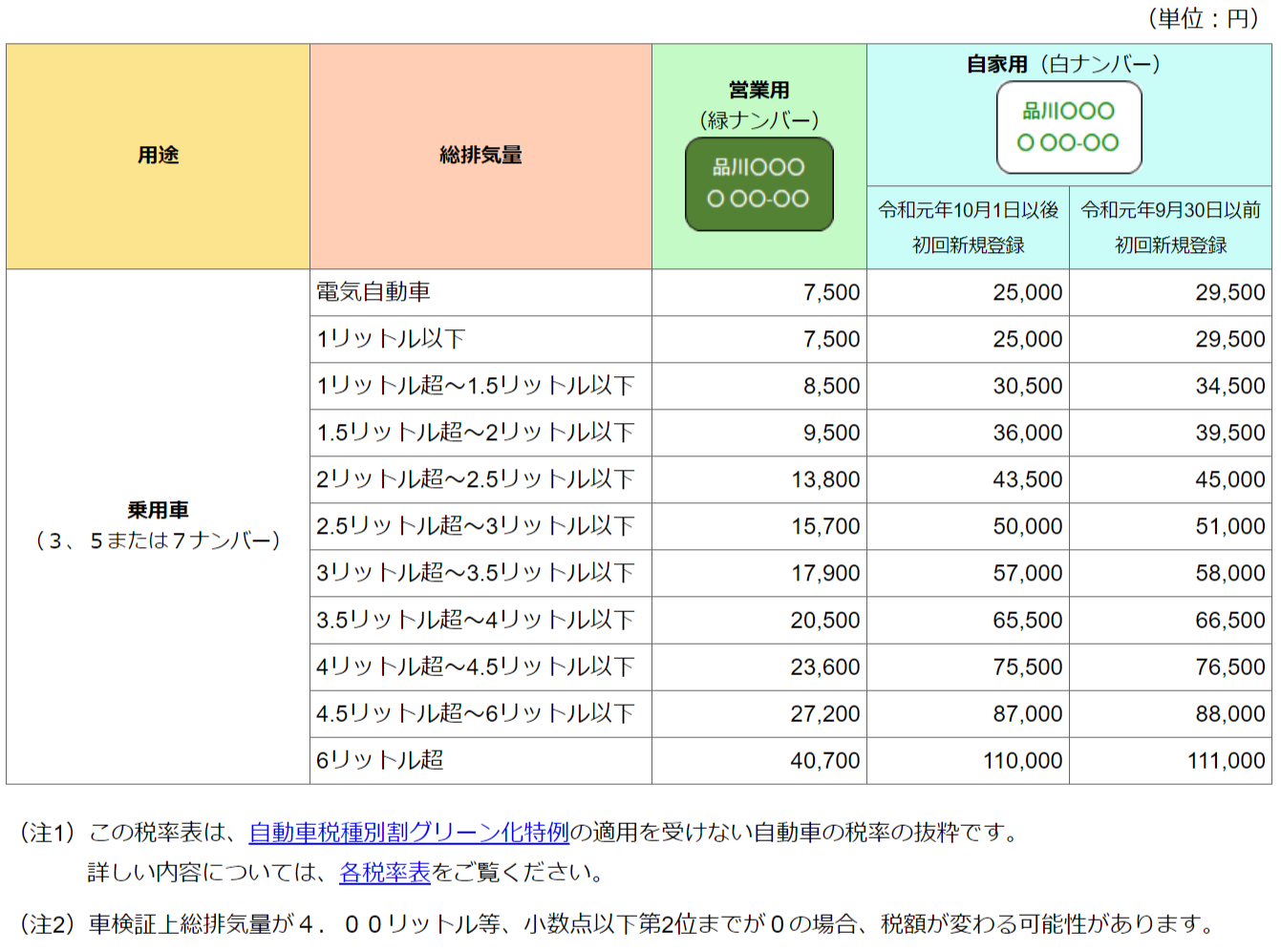

①自動車税(軽自動車税)「自動車税種別割」ともいいます。自動車を所有する人が年に1回、排気量に応じて支払う地方税です。4月1日時点に所有している自動車が対象となります。

②自動車重量税所有する自動車の重量に応じて課される税金です。自動車を購入して新規登録する際、及び、車検時に課税されます。購入からの経過年数によって税率が異なります。車検証の有効期限分をまとめて支払い、初年度は3年分、それ以降は2年分です。税率票などについては、国土交通省のホームページを参考にしてください。

③環境性能割購入時に環境性能に応じて0~3%の税金が課される制度です。たとえば、電気自動車やプラグインハイブリッド車(外部充電機能があるハイブリッドカーで、電気のみでの走行距離が大幅に長いもの)については、非課税(税率0%)となります。逆に、「2030年度燃費基準」とされる基準の達成率が60%に満たない場合には、税率3%となります。

印紙税収入印紙を添付することで支払う国税です。事業に関して必要な収入印紙を購入した際、経費計上することができます。印紙税額は文書の種類によって異なるため、ご注意ください。

ただし、不動産の譲渡、建設工事の請負に関する契約書に係る印紙税については軽減措置が取られているため、こちらをご確認ください(平成26年4月1日から令和6年3月31日までの間に作成される契約書について)。

登録免許税土地や建物の登記登録を行う際に支払う国税です。固定資産税評価額にそれぞれの税率をかけて算出します。詳しい税率などは国税庁のホームページをご確認ください。

個人事業者が支払う税金には、他にも「所得税」「住民税」「国民健康保険税」などがあります。これらは経費にならないので注意しましょう。

所得税1年間に生じた個人の所得に対して課せられる国税です。確定申告をしたのち、翌年の3月15日にまでに納付する必要があります。所得税は経費にはなりません。もれなく経費計上したり、効率的に経費を使って節税したりすることで、所得税を減らす工夫が必要だと考えましょう。

住民税所得税と同じく1年間に生じた個人の所得に対して課せられる税金で、市区町村民税と都道府県税を合わせたものを住民税と呼びます。所得税の確定申告をすると、あわせて算出されて請求されます。翌年の6月に納税通知書が届き、6月、8月、10月、翌年1月末日を期限として4回に分けて納付します(一括納付も可能)。住民税も経費にはなりません。

国民健康保険税国民健康保険の掛け金ですが、これも税金のひとつと言えるものです。所得に応じた金額を支払うもので、所得税の確定申告をすると、あわせて算出されて請求されます。翌年10回に分けて納付します(一括納付も可能)。経費にはできず、「事業主貸」の勘定科目で計上することになりますが、社会保険料控除の対象になるため、結果的には経費と同じ節税効果があります。

「租税公課」には経費計上できるものがあり、漏れなく計上することで大きな節税になることを覚えましょう。あくまでも「計上した場合」であり、確定申告に含むことができなければ経費にはなりません。支払ったらすぐに帳簿につけておく、アプリに入力しておくなどして、計上漏れを防ぐようにしましょう。もちろん、支払い忘れがないよう、スケジュールに組み込んでおくなどの工夫も必要です。

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。

横浜市出身。KPMG税理士法人で上場企業や投資ファンド等の申告業務、 M&Aアドバイザリー業務を経験したのち平成30年に東京で独立開業、令和3年に法人成り。 税コスト削減を視野に入れた中小企業の税務支援や事務負担軽減をサポート。会計バンクのFinタメ・マガジンの税務記事監修に関与。