適格請求書(インボイス)発行事業者にならないことで、取引にどんなデメリットがある?

2023年10月から始まったインボイス制度。

多くの個人事業主の方が「適格請求書発行事業者に登録すべきかどうか」で悩んでいるのではないでしょうか。

適格請求書発行事業者とは、取引先に「インボイス(適格請求書)」を発行できる事業者のこと。

では、もし登録しないままだと取引にはどんなデメリットがあるのでしょうか。

もちろん、登録するメリットもあります。

この記事では、インボイス制度への対応をどう考えるかを、メリット・デメリット両面からわかりやすく整理していきます。

適格請求書発行事業者にならなかった場合のメリット

適格請求書発行事業者の登録をしなかった場合、消費税の免税を受け続けることが可能になり、これがメリットと言えるかもしれません。免税の条件は「前々年度の課税売上高が1,000万円以下の場合」となります。つまり、個人事業主であっても前々年度の課税売上高1,000万円超の場合は、課税事業者となり基本的には適格請求書発行事業者の登録をすることとなるでしょう。詳細は下記で確認してください。

しかし、問題はそのメリットを上回るデメリットがあるかもしれないことです。以下で詳しく説明しますが、インボイス制度に対応しないままビジネスを続けても、売上や取引先自体が減ってしまえば、免税のメリットは小さくなってしまいます。この点を頭において判断することが重要です。

免税事業者との間にデメリットはない

インボイス制度はあくまでも「消費税」に関するものです。そのため、クライアントが免税事業者のみである場合、あるいはフリマアプリやネットオークションの登録者などに対しての取引が多くを占める場合には、インボイスを発行できなくても問題はありません。

ただし、個人事業主が取引相手の場合には、その事業者が免税事業者か課税事業者かを確認する必要があります。インボイス制度開始以前はそうでなくとも、開始から切り替わる事業者が多く存在するはずですので、可能な限り確認しておくほうが無難です。

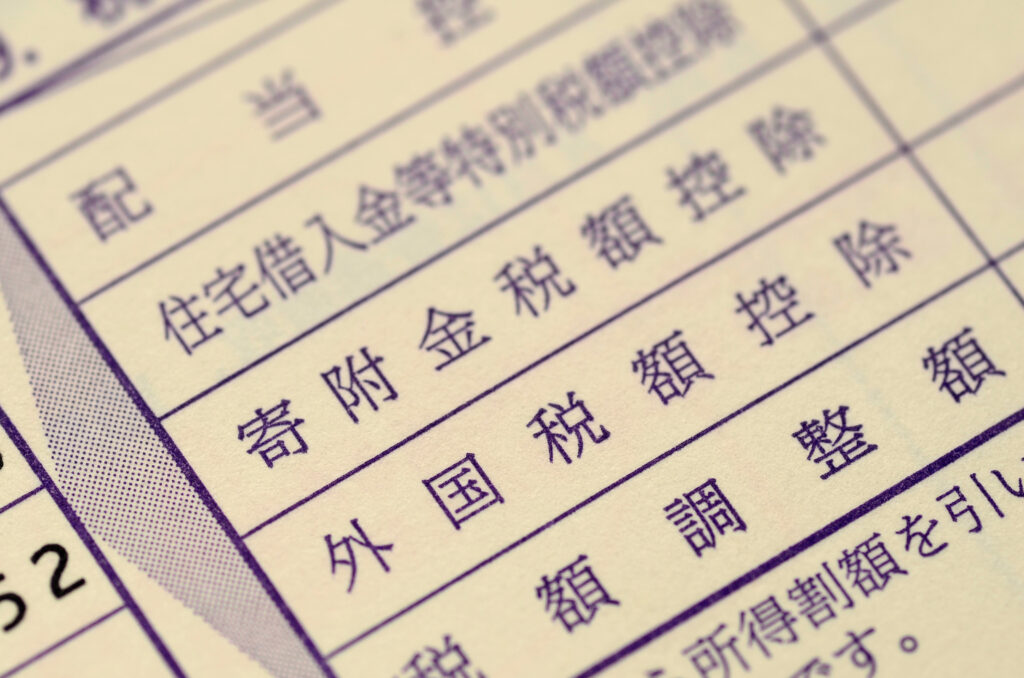

課税事業者が取引相手の場合、デメリットが発生する場合も

課税事業者が取引相手の場合、インボイスを求められる可能性が高くなり、これに対応できないことで取引が継続できない場合が考えられます。インボイスがない場合、課税事業者はその取引の消費税を負担しなければならない(仕入税額控除の対象にならない)ためです。

これについては、たとえ負担が発生しても取引を続けるというクライアントも存在する可能性があり、要相談となります。ただ、取引が続くとしても、そのぶん報酬が減ることになったり、取引の規模は小さくなったりする可能性もあります。これらのリスクをよく考えて決断すべきでしょう。

請求書発行におすすめのアプリ紹介

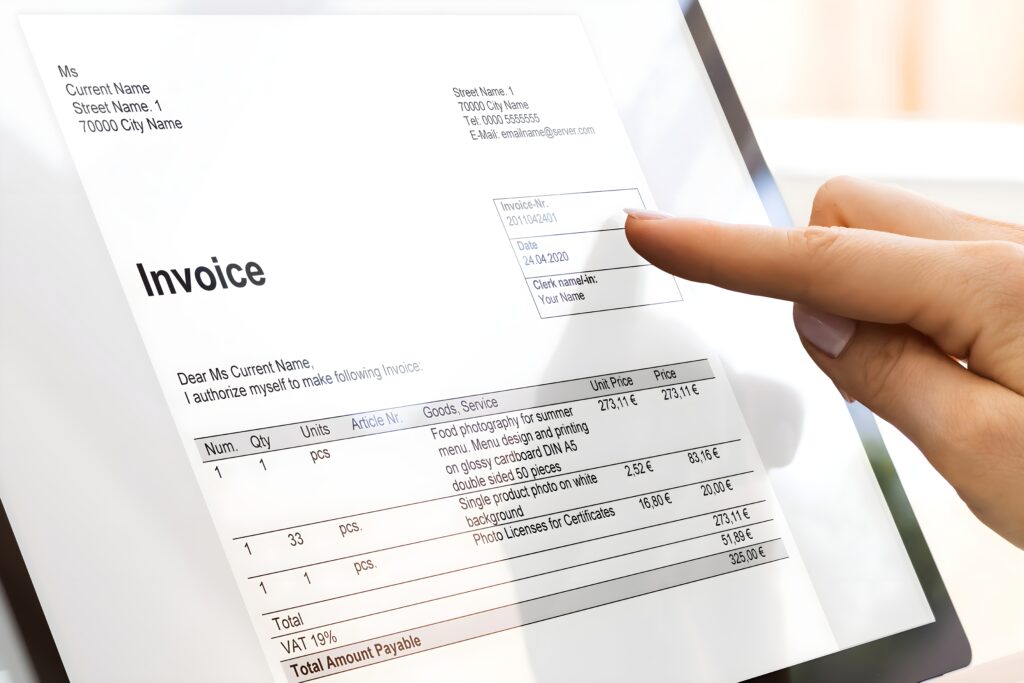

会計バンクではスマホで使える請求書作成アプリ、スマホインボイスFinFinを提供しております。

決められたフォーマットに入力するだけで請求書が作成できるほか、PDFでの発行やメール送付、リンク共有が簡単に出来ます。

発行した請求書の管理もアプリ上で行えますので、電子帳簿保存の保存用件要件にも満たしているので安心してご利用いただけます。

まとめ

インボイス制度に対応して適格請求書発行事業者の登録をするかどうかは、まず自分の事業の取引相手を確認し、どの程度インボイスの影響を受けるかどうかを確認してから判断する必要があります。課税事業者が多い場合には、やはり適格請求書発行事業者になることについて考えてみたほうがよいでしょう。将来的な事業の発展に伴い、取引先が変わる可能性なども含めての決断が必要です。