インボイス制度の2割特例とは?対象者・簡易課税との違いをわかりやすく解説

2023年10月スタートのインボイス制度では、さまざまな手続きが変更されたり、追加されたりします。免税事業者からインボイス発行事業者になる場合、事実上「増税」ということになりますが、これは少なからず個人事業主やフリーランスにとっての負担となってしまいます。これを軽減するのが、インボイス制度の支援措置のひとつ、「2割特例」です。この記事で詳しく解説します。

1.インボイス制度とは?

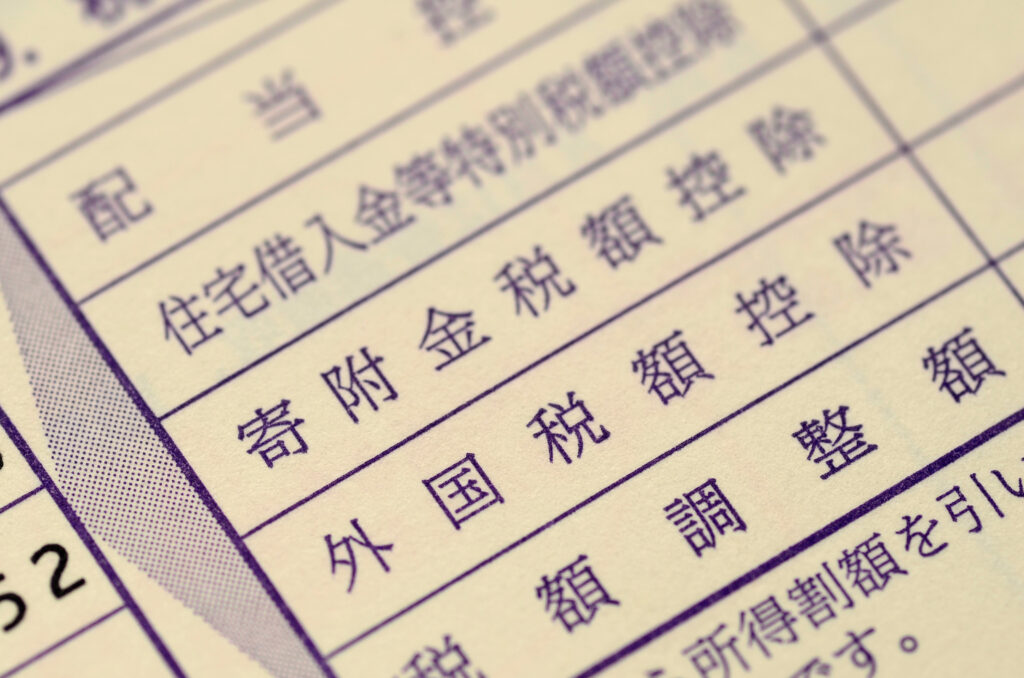

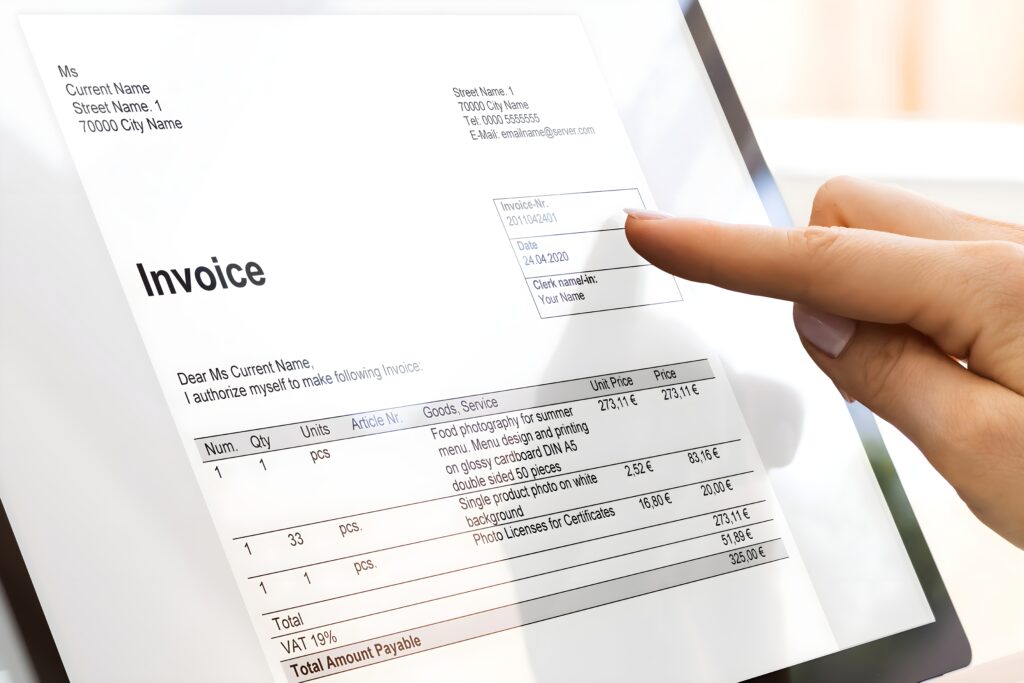

「インボイス制度」とは、「インボイス(適格請求書)」と呼ばれる証憑書類で対応する、2023年10月1日から開始される「仕入税額控除方式」です。証憑書類とは、企業や事業者の取引についての必要項目が書かれた書類のことで、請求書、納品書や、領収書、レシートなどが含まれます。

事業者は消費税の確定申告において「商品・サービスを売った際に支払ってもらった消費税」から「商品・サービスに関する仕入の際に支払った消費税」を差し引いた金額を計算し、支払うことになります。この「商品・サービスに関する仕入の際に支払った消費税」を差し引くためには、支払先のインボイス(適格請求書)が必要となります。

インボイス制度とみなし仕入率については、こちらの記事を参考にしてください。

「もうすぐ始まるインボイス制度!改めて概要を説明します」

2.インボイス制度の2割特例とは?対象者・対象期間を整理

インボイス制度導入による負担緩和のための支援措置として設置されたのが、期間限定の「2割特例」です。2割特例とは、免税事業者からインボイス発行事業者になった場合、売上税額の2割を納税額とするもので、税金の負担と事務的労力の負担、双方を軽減する狙いがあります。

・免税事業者からインボイス発行事業者になった事業者

・2年前(基準期間)の課税売上が1000万円以下である事業者

・1年前(特定期間)の課税売上と給与等の合計額が1,000万円以下

※その他、資本金や一定の消費税の届出を行っている場合に利用できないことがあります。

対象期間:

令和5年10月1日~令和8年9月30日を含む課税期間

なお、個人事業者の場合は、令和5年10~12月の申告から令和8年分の申告までが対象です。

たとえば、売上の税額が70万円で、経費の税額が15万円だった場合、下記のように「売上の税額70万円」に2割を掛けた14万円が納税額となります。

少し話が膨らみますが、「2割特例」以外に事業者の負担を減らす「簡易課税制度」が設けられています。これは2割特例が設置される前からあった制度です。簡易課税制度とは、売上にかかる消費税に業種ごとの一定割合を掛け、最終的に納付する消費税を計算するというものです。この一定割合のことを「みなし仕入率」といいます。

例えば、サービス業の場合のみなし仕入れ率は50%です。売上の税額が70万円であれば、その50%の35万円が消費税となります。2割特例の適用を受ければ14万円なので、サービス業の場合は2割特例の方が税負担は少なくて済みます。

一方、卸売業のみなし仕入れ率は90%です。売上の税額が70万円であれば、その10%の7万円が消費税となります。2割特例の適用を受ければ14万円なので、卸売業の場合は簡易課税制度の方が税負担は少なくなります。

なお、簡易課税制度の利用にあたっては事前に届出が必要です。業種によっては必ずしも2割特例が有利とならない場合もあります。

みなし仕入れ率は下記でご確認ください。

参考:国税庁「消費税のあらまし」8.控除税額等の計算は?39ページ

3.2割特例の適用を受けるための手続きは?

インボイスの2割特例の適用を受けるために必要な事前の届出などはありません。消費税の確定申告をする際(翌年の3月)、確定申告書において2割特例の適用を受ける選択をすれば、完了です。記入方法・選択方法などについては、既に下記のような案内があります。

国税庁「2割特例用 消費税及び地方消費税の確定申告の手引き(個人事業者・法人共通)」

消費税の確定申告には、消費税及び地方消費税の確定申告書第一表(一般用又は簡易課税用)、第二表、税率別消費税額計算表の提出が必要です。

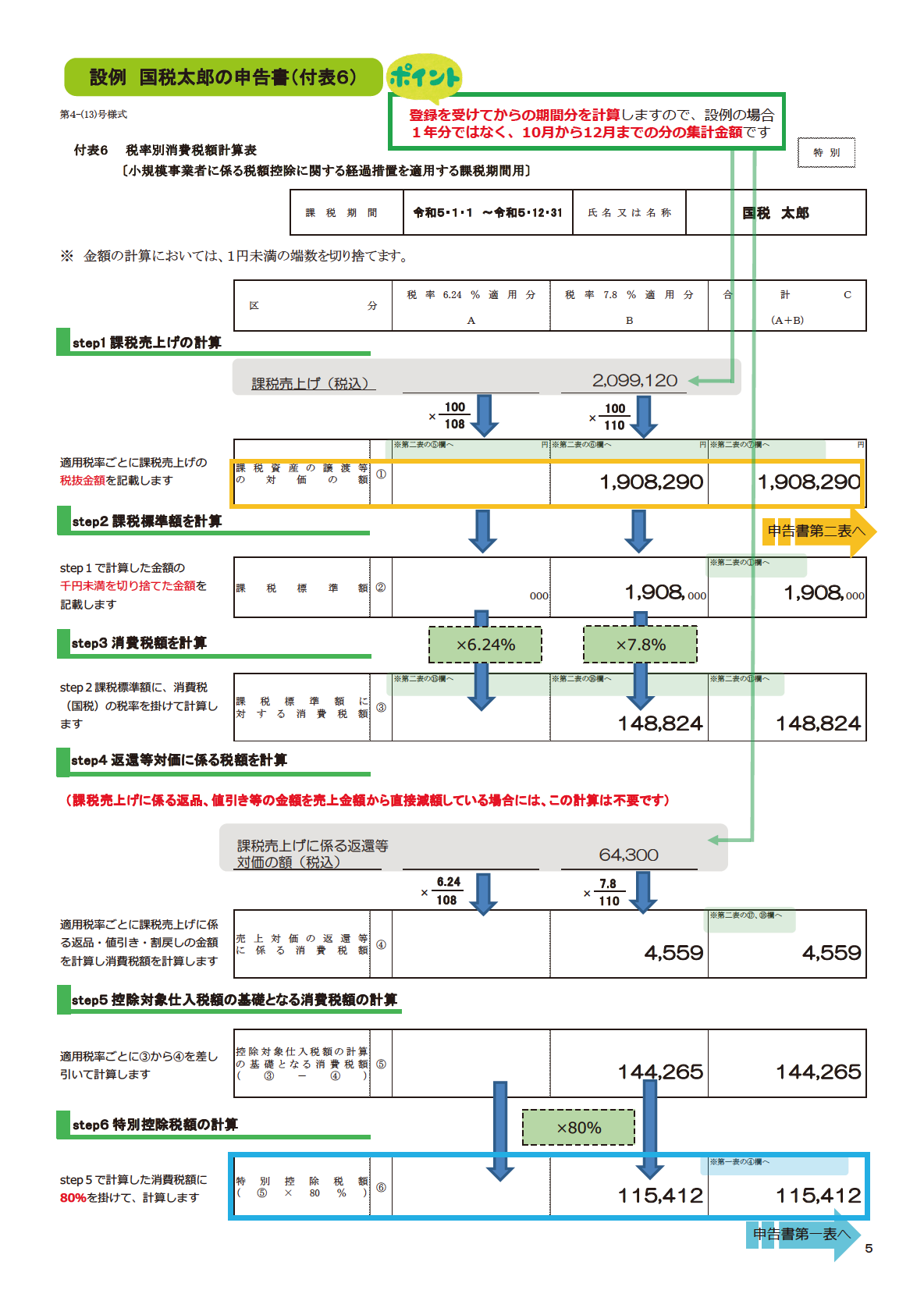

税率別消費税額計算表の例

Step6にて、消費税額に80%を掛けて2割が差し引かれ、2割特例が適用された税額となります。

もう簡易課税制度選択届出書を提出してしまった場合には?みなし仕入れ率を利用する場合には、インボイスの登録申請書とともに「簡易課税制度選択届出書」も提出することになります。「既にインボイスの登録を済ませ、簡易課税制度選択届出書も提出してしまっている」という方もいらっしゃると思いますが、その場合も2割特例の選択は可能です。簡易課税制度選択届出書を取り下げる必要はありませんので、維持したまま特例の適用を受けるようにしてください。

2割特例の適用期間が終わったらどうなる?2割特例の適用期間が終わった際(現時点では令和8年9月30日)には、簡易課税制度の適用を受けることになる可能性が高いと思われます。一般的にこのような特例は延期されることも多いのですが、制度の切り替え時には特に注意するようにしましょう。インボイス制度の開始と同じく、年末などではない、切りがいいとは言えない時期となっています。

その他、こちらも参考にしてください。

財務省「インボイス制度の負担軽減措置のよくある質問とその回答」(令和5年3月31日時点)

まとめ

インボイスの2割特例は、免税事業者からインボイス発行事業者になった個人事業主やフリーランスにとって、非常に重要な支援措置となります。確定申告時に失念してしまうことがないよう、しっかりと情報をおさえておきましょう。多くの方々が消費税の確定申告を始めて行うことになるため、選択方法などについては情報が出しだい、改めて確認するようにしてください。

【おすすめ情報】インボイス申請登録FinFinを使ってかんたん作成

フリーランスとして開業する際に必要な手続きの中でも、特にインボイス制度への対応は慎重な判断が必要です。BtoB取引を行う方は、取引先からインボイス番号を求められる可能性が高く、登録を検討する必要があるでしょう。『インボイス申請登録FinFin』では、「適格請求書(インボイス)申請登録書」の作成をオンラインでかんたんに行うことができます。インボイス登録をされる際は、ぜひこちらをご活用ください。

記事監修者紹介

久保佑紀先生 久保佑紀税理士事務所

通信会社でシステムエンジニアとして働くが、結婚を機に退職。その後約10年間、中小企業の経理職や税理士事務所で働き、2023年に個人税理士事務所を立ち上げる。税務業務を中心にお客様のサポートをしながら、2 人の娘を育てるママ税理士。