個人事業主の場合、必ず消費税を納めなければいけないの?

これから個人事業主になるという場合や、個人事業主として開業したばかりの場合に、「自分が消費税を納税するべき対象なのかわからない」という疑問を抱いている人は少なくないでしょう。「税」とつくからには納税しなくてはいけないのだろう、と考えて当然です。この記事では、消費税の納税義務があるのはどんな場合なのかについてご説明します。

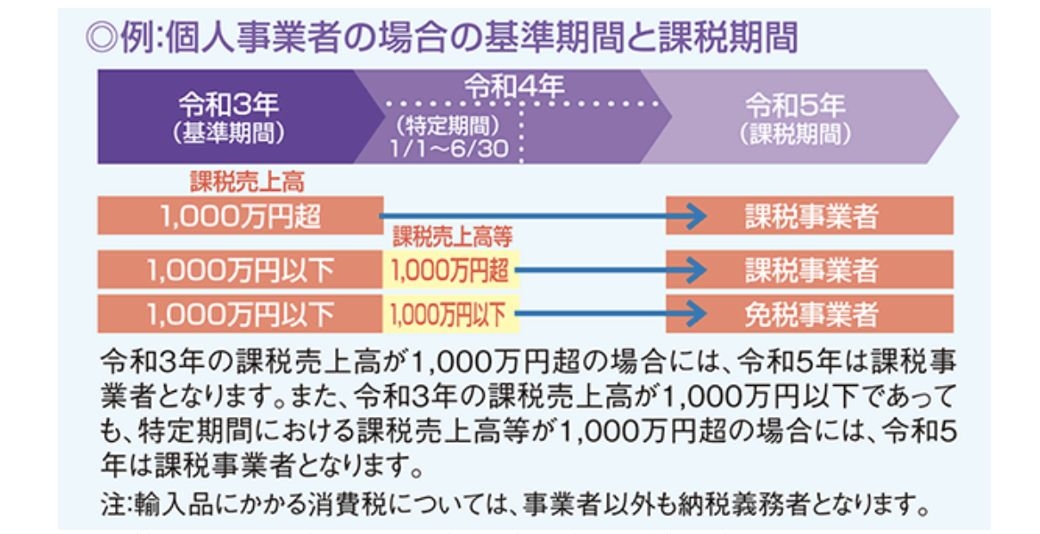

個人事業主の場合の基準期間と課税期間

消費税は、受け取っている人すべてが必ずしも納めなくてはならない税ではありません。法人と個人事業主では条件が異なりますが、「ある期間に一定の売り上げがある場合には納税の義務が発生し、それ以下の場合は支払わなくてよい」という決まりがあります。

国税庁消費税のしくみ

たとえば、「課税期間」を令和5年として考えてみましょう。令和5年1月1日から12月31日までが課税期間であった場合には、前々年(令和3年)の課税売上と、前年の「特定期間」の課税売上次第で、課税事業者になるかならないかが決まります。この場合、特定期間は令和4年の1月1日から6月30日までとなります。

令和3年の課税売上高が1,000万円を超える場合……課税事業者

令和3年の課税売上高が1,000万円以下の場合で、

①特定期間の課税売上高が1,000万円を超える場合……課税事業者

②特定期間の課税売上高が1,000万円以下の場合……免税事業者

つまり、小さな事業を始める多くの個人事業者は、課税売上高1,000万円を超えない事業者であり、消費税の納税義務の免税を受けられているケースが多いです(免税事業者でも希望すれば課税事業者になることが可能です)。なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することもできます。給与等の支払額が1,000万円以下の場合は、免税事業者に該当します。

また、消費税はすべての取引に課税されるわけではありません。下記については非課税です。

1 土地の譲渡、貸付け(一時的なものを除く。)など

2 有価証券、支払手段の譲渡など

3 利子、保証料、保険料など

4 特定の場所で行う郵便切手、印紙などの譲渡

5 商品券、プリペイドカードなどの譲渡

6 住民票、戸籍抄本等の行政手数料など

7 外国為替など

8 社会保険医療など

9 介護保険サービス・社会福祉事業など

10 お産費用など

11 埋葬料・火葬料

12 一定の身体障害者用物品の譲渡・貸付けなど

13 一定の学校の授業料、入学金、入学検定料、施設設備費など

14 教科用図書の譲渡

15 住宅の貸付け(一時的なものを除く。)

適格請求書発行事業者になると、売上が1,000万円以下でも課税義務が発生

インボイス制度では、個人事業主も「適格請求書(インボイス)」を発行する必要があり、「適格請求書発行事業者」としての登録を行う人が多いと考えられます。適格請求書発行事業者になると自動的に課税事業者となるため、上記で説明した「課税売上高が1,000万円を超える場合」などに関わらず、消費税を納税する義務が発生します。

消費税は税に違いないのですが、納税義務の免税を受けていた多くの事業者にとっては売上の一部と変わりありません。そのため、インボイス制度が始まることで手取りが減ってしまうのと同等の事態が起こるため、世間でも大きな問題として注目されています。

【スマホで簡単】FinFinを使って確定申告をしよう

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。

まとめ

消費税を納めないで済む方法として、「適格請求書発行事業者にならない」という選択もあります。しかし、クライアントが適格請求書発行事業者である場合、クライアントにとってインボイスを受け取れないのは大きなマイナスです。取引自体を見直すことになるかもしれません。どのように関係を維持していくのかを含め、慎重に考えるようにしましょう。