専従者給与とは?経費にできる条件と手続き方法を解説

青色申告を行うと、白色申告にはない「特典」があります。「専従者給与」もその一つ。家族や親族を従業員として給与を支払った場合、要件を満たせばその給与の全額が経費として計上でき、結果的に節税につながるというものです。家族や親族を従業員にするには、一定の条件と手続きが必要になります。詳しくご説明します。

目次

1.「専従者給与」は青色申告の特典

個人事業主の家族を従業員にしている場合、その家族を「専従者」と呼びます。この家族に対する給与のことを「専従者給与」と言い、青色申告の場合は要件を満たせば届出の金額の範囲内で経費にすることができます。白色申告でも専従者給与を経費とみなすことが可能ですが(事業専従者控除)、上限が定められています。青色申告であれば「青色事業専従者給与」の制度が利用できるため、給与の全額を経費とすることが可能です。これは、大きな節税に繋がる「特典」と言えます。

事業専従者控除(白色)と青色事業専従者給与の違い

| 事業専従者控除 | 青色事業専従者給与 | |

|---|---|---|

| 対象事業主 | 白色申告をする個人事業主 | 青色申告をする個人事業主 |

| 必要経費にできる範囲 | 上限あり | 事前に届け出た金額の範囲内で業務の対価として適切に支払った全額 |

| 事前申請の有無 | 必要なし | 「青色事業専従者給与に関する届出・変更届出書」の提出が必要 |

ただし、青色事業専従者として認められるには、次の要件のすべてを満たす必要があります。以下、国税庁ホームページに基づく説明をご案内します。

・青色申告者と生計を一にする配偶者、あるいはその他の親族であること。

・その年の12月31日現在で年齢が15歳以上の者であること。

・「青色事業専従者給与に関する届出書」を納税地の所轄税務署長に提出していること。

・届出書に記載されている方法により支払われ、かつ、その記載されている金額の範囲内で支払われたものであること。

・労務内容に対して妥当な金額であること

・その年を通じて6ヶ月を超える期間(期間が限定的である場合、事業に従事することができる期間の2分の1を超える期間)、その青色申告者が営む事業に従事していること。なお、従事している時間のほとんどをその事業の業務に費やしている場合に限ります。

これらの要件について、特に大切なものについて引き続き詳しく解説します。

2.「青色事業専従者給与に関する届出書」の提出が必要

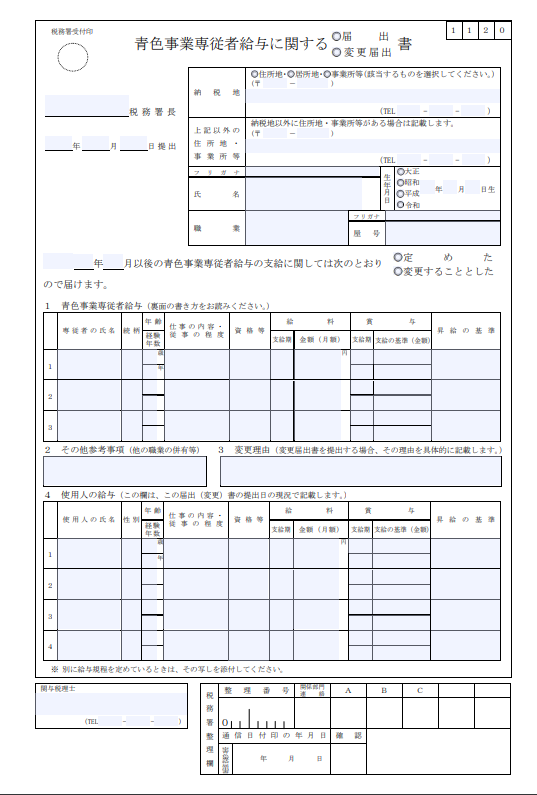

上記でお伝えしたように、青色事業専従者給与として認められるためには、青色事業専従者としての要件を満たすほか、「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。税務署に持参するほか、送付やインターネットによる提出(e-Tax)も可能です。

届出書には、青色事業専従者の氏名、職務の内容、給与の金額、支給期などの記載が必要であり、提出までにそれらの項目を定めておく必要があります。また、専従者が増える場合、給与を増額する場合など、届出の内容に変更があるときには、「青色事業専従者給与に関する変更届出書」を所轄の税務署に提出しなければなりません。なお、給与として支払われる金額は、届出書の「範囲内」であれば問題ありません。

国税庁ホームページ

[手続名]青色事業専従者給与に関する届出手続

青色事業専従者給与に関する届出・変更届出書 書式(2023.6時点)

青色事業専従者給与を必要経費として算入しようとする年の3月15日までが提出期限です。なお、その年の1月16日以後に開業した人、または、家族や親族が新たに専従者になった場合には、その日から2ヶ月以内に提出してください。提出期限が土・日曜日・祝日の場合、その翌日にずれます。

3.青色事業専従者の給与設定は適切に

青色専業専従者の給与には、上限がありません。そのため、メール・電話対応などの助手的な業務に従事する家族に、一般的に多いとされる「月給30万円」などの金額を支払うことは認められません。給与には金額算出の根拠が必要です。専門性が低い事務については、一般的に10万円以下が妥当とされています。

もちろん、ある程度専門性がある業務であれば、さらに高い金額設定をしても問題ありません。資格を所有している場合や、求人情報などに高額な給与設定をされている場合などについては、業務内容をよく鑑みて妥当な給与額を設定するとよいでしょう。

また、青色申告者の収入額が大きい場合には、事業規模や仕事量も多く、事務であっても10万円という金額にこだわらなければならない可能性は低くなります。あくまでも「業務内容に見合った額」であることが重要です。

4.配偶者控除や扶養控除が使えなくなる点に注意

青色専業専従者給与を経費にできる「青色専業専従者給与控除」を利用した場合、配偶者控除や扶養控除の対象外となります。配偶者控除は最大で38万円となっており、もし専従者の年間の給与額が38万円を下回る場合には配偶者控除を利用したほうが節税効果は高くなります。業務内容を見直す、労働時間で調整するなどして、年間の給与額を調整できる場合には、38万円以上になるようにしましょう。

なお、青色専業専従者も収入によって所得税や住民税が発生しますが、税率は事業主(青色申告者)よりも低くなると予想されますので、青色申告者の税金が減るぶん有利になると考えられます。

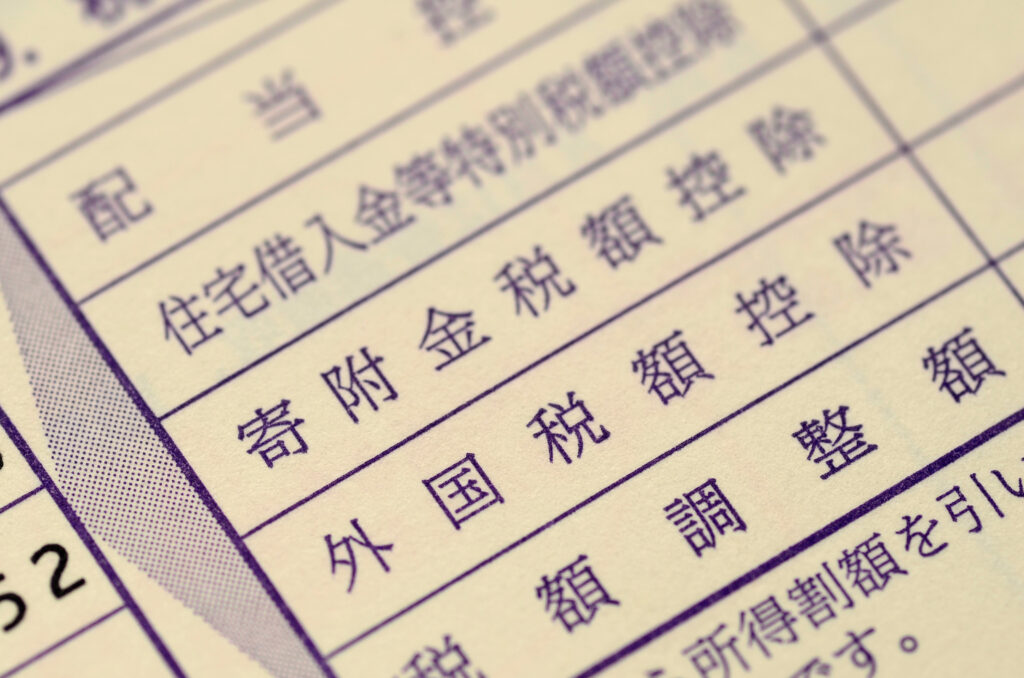

確定申告書第一表における上記青枠の控除が利用できなくなります。

5.青色専業専従者の所得は「給与所得」であり、確定申告が不要

青色専業専従者は一般の会社で言う従業員・正社員ということになり、事業主から支払うお金は「給与」となります。そのため、青色専業専従者は確定申告の必要がありません。ただし、事業主はこの給与に対し、年末調整を行い、「給与支払報告書」を市町村に提出しなければなりません。

※「青色事業専従者」として申請しておらず、その給与を確定申告で経費として計上しない場合の家族従業員に対しては、事業者と同一視されるので、年末調整の必要はありません。

まとめ

給与は他の経費に比べても大きな金額となるものであり、青色申告で専従者給与が利用できれば、かなりの節税効果を見込むことができます。事業規模が大きくなり、家族の手助けが必要なことが多くなった場合などは、業務内容や給与体系を整えて「従業員」とすることも考えてみましょう。専従者給与の金額によっては年末調整に関する事務も必要になりますが、節税効果と比較しても損はないと言えるのではないでしょうか。

【スマホで簡単】FinFinを使って確定申告をしよう

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。

記事監修者紹介

久保佑紀先生 久保佑紀税理士事務所

通信会社でシステムエンジニアとして働くが、結婚を機に退職。その後約10年間、中小企業の経理職や税理士事務所で働き、2023年に個人税理士事務所を立ち上げる。税務業務を中心にお客様のサポートをしながら、2 人の娘を育てるママ税理士。