まだ気が抜けない?確定申告が終わった後にやるべきこととは

所得税の確定申告が終わり、ほっとしているフリーランス・個人事業主の方も多いのではないでしょうか。しかしながら、確定申告後にもやるべきことや、「今後の経営のためにやっておいたほうがよいこと」があります。それはどのようなことなのでしょうか。詳しくご説明します。

目次

1. 確定申告に使った書類の整理と保存

所得税の確定申告が済んだら、確定申告書の控えや請求書、領収書、関係書類などを整理し、なにかあったときのために取り出せるような状態で保管しておきましょう。確定申告に不備があった場合には税務署からの問い合わせがあることもあります。ご自身で書類を確認する必要も出てくるため、なにがどこにあるかを明確にしておくのは、大変重要なことです。

確定申告書の控えは、所得を証明するものという意味合いが強く、住宅ローン・自動車ローンの申し込み、奨学金の申請、保育園の手続きなどで必要になります。また、行政による助成金や補助金の申請においても提出を求められます。その他、節税に活用できる「小規模企業共済」の申し込みなどにも必要です。

見積書・納品書・請求書などの「証憑(しょうひょう)書類」は、免税事業者の場合は5年間、課税事業者(簡易課税および2割特例を選択した事業者を除く)の場合は7年間の保存が必要です(青色申告・白色申告問わず)。また、領収書については、青色申告の場合7年間、白色申告の場合は5年間の保存義務があります。2024年1月1日より、電子データで受け取った証憑書類は電子で保存しなければならないので、いままで紙に印刷して保存していたという方は気を付けてください。

帳簿についても下記のように定められています。

・青色申告の場合

| 保存が必要なもの | 保存期間 | ||

|---|---|---|---|

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛金、買掛金、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、賃借対照表、棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収書、小切手控、預金通帳、借用証など | 7年(※) | |

| その他の書類 | 取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) | 5年 | |

※前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年

・白色申告の場合

| 保存が必要なもの | 保存期間 | |

|---|---|---|

| 帳簿 | 収入金額や必要経費を記載した帳簿(法的帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類 | ||

※雑所得を生ずべき業務を行う方で、前々年分のその業務に係る収入金額が300万円を超える方は、現金預金取引等関係書類を5年間保存する必要があります。

引用:国税庁 記帳や帳簿等保存

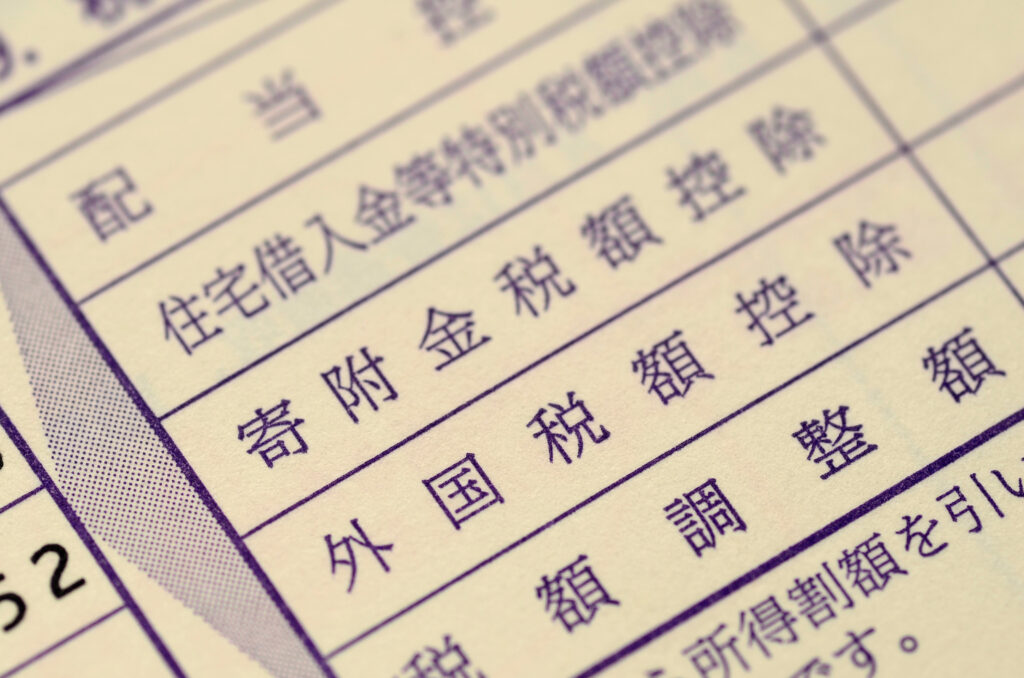

2. 損益計算書を活用した「経営分析」をする

確定申告書の数字を見て、去年の経営の内容を振り返ってみましょう。もっとも簡単なのが、「売上」の比較です。前年、あるいは、何年分かの損益計算書を持ち出し、売上がどのように推移しているのかを確認しましょう。売上が年々上がっているとしても、仕入や経費が高くなっていると「利益」は少ないということになります。そのため、売上に併せて仕入や経費の確認も重要です。このくらいの売上に対し、どれほどの費用がかかっているのかを確認するだけでも、その年の経営状態をざっくりと把握することができます。

確認しておきたいこと

- ・

- 「①売上金額」は昨年と比べてどのように変わったか、など

- ・

- 仕入を差し引いた粗利=「⑦差引金額」は①に比例して増えているか、減っているかなど

- ・

- 「⑧~㉛経費」のうち、理由なく飛び抜けて増えてしまった費用はないか?節約できそうな費用はないか?など(経費を減らすための分析)

- ・

- 「⑧~㉛経費」のうち、さらに経費計上できそうなものはないか?など(節税のための分析)

確定申告前は数字の入力に必死で、落ち着いて数字を見つめる時間は取りにくいものです。焦りのない状態で改めて各項目を見ることで、間違っている部分に気づくこともあるでしょう。

確定申告の期日(3月15日)を過ぎたあと、納税額に影響する間違いを見つけた場合には、「修正申告」あるいは「更正の請求」の手続きが必要です。

修正申告 … 納税額が本来の額より少なく、税金を追加で納める場合に行う手続き

更正の請求 … 納税額が本来の額より多く、税金を返還してもらう場合に行う手続き

科目間違いや住所・氏名等の表記間違いなど納税額に影響のない誤りは、「修正申告」や「更正の請求」ができません。そのまま放置しておいて問題ない場合もありますがケースバーケースです。税務署に確認し判断をあおぎましょう。

なお、確定申告の期日前であれば、「訂正申告」をすれば問題ありません。訂正申告とは、新たな申告書を提出することです。税務署は最新の申告書で処理をします。ただし、確定申告の期日前であっても既に還付・納税振込が行われている場合には、まず税務署に連絡してください。

3. 次の年の帳簿を作成する

確定申告が終わってほっとしたところですが、それから既に数ヶ月が過ぎています。できれば、今年の帳簿の作成を開始するようにしましょう。昨年と同じ会計ソフトを利用するのなら、昨年の帳簿から引き継ぐ項目、金額などは自動的に入力されます。また、今年から別の会計ソフトを使う場合や新たに会計ソフトを導入する場合には、昨年の帳簿のどの項目から転記すべきかの指示があることがほとんどです。仕訳の感覚が残っているうちに、ぜひ着手してみてください。

4. 確定申告後にやることは「税金の確認」だけじゃない

確定申告後、税金の納付さえ忘れなければ(あるいは、還付金の振込を確認しさえすれば)大丈夫、と考えていませんでしたか?確かにそれらの確認は非常に重要ですが、できれば次のステップに進めるよう、確定申告書の見直し、損益計算書の分析などにも着手してみましょう。また、それを以って次の年の帳簿を作成しはじめることで、理解が深まり、新たな気づきもあるはずです。「申告しっぱなし」を避けることで改善できることはたくさんあると考えてください。

【スマホで簡単】FinFinを使って確定申告をしよう

個人事業主の確定申告は、会計アプリを使ってスマホで済ませるのがおすすめです。

スマホで撮影するだけでレシートや領収書が簡単に取り込め、仕訳も該当する項目を選ぶだけで完了します。税務署へ行かなくても、自宅にいながらスマホだけで確定申告ができます。確定申告をしたいと考えている個人事業主の方は「FinFin」を試してみてください。

記事監修者紹介

恒川洋子先生 恒川洋子税理士事務所

1979年愛知県岡崎市生まれ。約10年の税理士事務所での経験を経て、2023年4月埼玉県越谷市にて独立。医業・飲食業・輸出入・小売業・卸売業・IT関連・不動産・イベント制作・各種サービス業、医療法人・一般社団法人・NPO法人等、多様な業種・形態の決算・申告を経験。「経営者が本業に集中できる環境を提供する」「お客様の事業が発展することで間接的に社会貢献する」ことを理念に掲げ活動中。